V moderním světě si každý dluží. Život sám je založen na vzájemné závislosti. Pro zjednodušení systému vypořádání pohledávek mezi lidmi byly vytvořeny bezhotovostní platební nástroje.

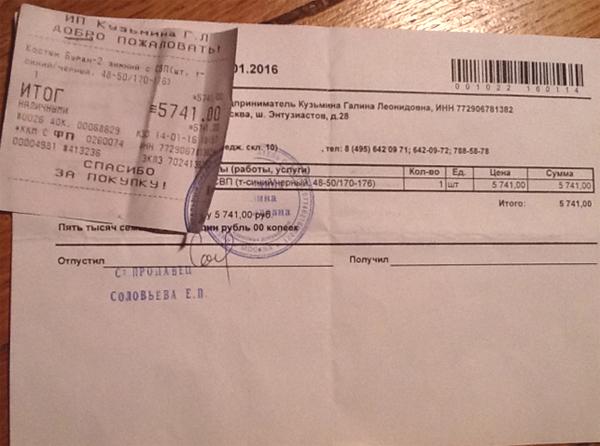

Jedním z nejpopulárnějších nástrojů pro fakturační informace na světě je kontrola. V Rusku to není běžné. Zde jsou častěji nazývány kusem papíru vydávaným v obchodě po nákupu. Skutečná kontrola je pokyn vlastníka šekové knížky, aby banka vydala příjemci určitou částku ze svého účtu. Je to velmi výhodné, protože nevyžaduje zvláštní podmínky pro výplatu prostředků.

Bratr šeku je směnkou. Oni jsou velmi podobní ve funkci, ale přesto latter má jiný charakter. Směnka je druh směnky, která je zároveň cenným papírem, který může být darován, prodán nebo vyměněn. Důležitou povinností dlužníka je splatit dluh s úroky ve stanovené lhůtě každému držiteli.

Co je běžné?

- Hodnota . Jak návrh zákona, tak i kontrola jsou zcela v souladu s následující definicí: „je to jistota, která obsahuje povinnost určitého subjektu zaplatit svému nositeli určitou částku peněz“.

- Formulář . Oba jsou prezentovány ve formě písemných, přísně regulovaných finančních dokumentů. Nedodržení požadavků zákona je automaticky činí neplatnými.

- Znaky . Pokud se šekový emitent, dlužnická banka a příjemce podílejí na kontrolním oběhu, pak směnkou je šuplík (věřitel), resp.(plátce) a odesílatele (konečného kupujícího). Jména jsou odlišná, ale role, které hrají, jsou podobné.

- Záruka plateb z cenných papírů . Je to aval. Používá se ve formě nápisu na garanci třetí osoby při vydávání šeku a účtu, čímž se zvyšuje jejich tržní hodnota. Aval zároveň není jejich povinným atributem. Může také garantovat platbu pouze částečně.

- Způsoby převodu práv k nim . Když vznikne nový držitel šeku nebo bankovky, na zadní straně je napsán nápis (potvrzení), v němž je uvedeno, že na něj bylo přeneseno právo na jiného hospodářského zástupce. Postoupení je poněkud odlišné od této - dvoustranné dohody, jejímž prostřednictvím se provádí postoupení pohledávek věřitele vůči dlužníkovi na jinou osobu.

- Protest v případě nezaplacení . Pokud banka odmítne šek zaplatit, pak se držitel šeku obrátí na notáře. Předloží šek do banky. V případě odkupu je šek vrácen platební osobě bez známek. Pokud se platba neuskuteční, notář to potvrdí písemnou formou. S účtem - totéž. Pouze místo nápisu na papíře je prohlášení o nezaplacení.

Jaké jsou rozdíly?

- Podstata . Šek je ekvivalentem peněz, které platí za zboží nebo služby. Účet je speciální směnkou.

- Věk . Účet je nejstarším nástrojem finančních transakcí. Jeho analogy vznikly ve starověkém Řecku. Vznik této bezpečnosti nastal v Itálii v XIII století. Zkontrolujte- mnohem mladší. Datum jeho vzhledu je považováno za 16. únor 1660. V tento den podepsal jistý pan Vanacker první kontrolu na světě. Kontroly se však ve vztazích zboží a peněz rozšířily až na konci 19. století.

- Míra výběru hotovosti . Šek se platí okamžitě. Stačí jen jeho fyzická přítomnost. Návrh zákona může být také moderátor, ale nejčastěji je to naléhavé. Existují 4 možnosti, jak na něm stanovit podmínky: ke konkrétnímu datu, po uplynutí určité doby od okamžiku vypracování, po předložení, po určité době od předložení.

- Druh dlužníků . Kontrola je založena na závazku banky. Návrh zákona se vydává na jméno osoby nebo název organizace, která si od šuplíka vypůjčila určitou částku.

- Účet plátce je nutně přijat a kontrola nevyžaduje. Přijetí - druh registrace souhlasu s podmínkami transakce. Slouží jako záruka úhrady vyúčtování ve stanovené lhůtě. Co se týče šeku, článek N4 Jednotného kontrolního zákona výslovně uvádí, že jej nelze přijmout. To není nutné, protože všechny povinnosti a práva stran jsou již podepsány ve smlouvě mezi bankou a jejím klientem.

- Čas v oběhu . Šek má relativně krátkou životnost, okamžitě hotovost v bance. V ojedinělých případech může změnit vlastníka schválením. Bankovky cirkulují po dlouhou dobu, neustále se měnící ruce.

- Podmínky odpovědnosti . Pokud je banka považována za povinnou výplatušek po dobu až 6 let po jeho propuštění (ve většině zemí) je obtížné vrátit se ze šuplíku, pokud mu byla jistota za platbu přijata s prodlevou.

- Přítomnost crossoveru . Tato podmíněná značka ve formě dvou paralelních linek znamená, že banka může převést prostředky na účet příjemce, ale neplatí mu peníze. Pouze kontrola může být překročena, účet nemá takovou zvláštnost.

- Odpovědnost v případě padělaného podpisu . Banka má právo odmítnout platbu, pokud může prokázat, že byla padělána. Akceptor bude muset zaplatit účet v každém případě.

Srovnání těchto dvou druhů cenných papírů nám umožňuje dospět k závěru, že kontrola je výhodnější a dokonalejší. Je jednodušší regulovat. Současně existuje mnoho „bílých míst“ na používání směnky. Nedávno, vlastní směnky byly aktivně vyhnány ven světa finance protože rizik spojených s nimi. Zmizí úplně nebo budou modernizovány? Čas ukáže.